- 当前位置: 纸白银网 > 纸白银行情新闻 >正文

-

恐怖9月非农打头阵 黄金白银迎来值得买入的季节

时间:2016-09-01 16:12:34 作者:第一纸白银分析网 阅读:次

刚刚过去的这个8月,市场安静的可怕,然而贵金属市场将迎来“惊险刺激”的9月份:美联储究竟会否加息?黑田东彦是不是会祭出“大规模刺激举措”?德拉基是否会放出大招?此外,还有美国总统竞选辩论、G20峰会....重磅风险事件可谓接连不断,而9月2日将出炉的8月非农就业报告无疑将打响头炮。这些重磅事件都具备引爆市场的威力,恐没有任何资产类别能免受潜在风险事件冲击。

即使9月迎来这么多重磅事件,然而从历史经验来看,黄金和白银在9月份通常有突出表现。今年又将如何演绎呢?不妨让我们拭目以待.....

恐怖9月---非农“打头阵”

周五(9月2日)公布的8月非农就业报告将打响头炮。强劲数据可能会为美联储(FED)9月加息奠定基础。然而,历史数据表现,自2008年美国经济衰退后,8月份的非农数据绝大多数都不及预期,但是在之后的月份中又会得到上修。因此,包括黄金白银在内的广大对美联储货币政策变更预期较为敏感的资产,往往反应不会太大。

BMO Capital Markets基本和贵金属交易部董事Tai Wong说道:“费希尔对耶伦讲话的鹰派解读置金市多头于不利处境,金价跌回到日低,从目前的情况看,在9月非农就业报告公布前,金价都将保持震荡走势。”

彭博外汇策略师TJ Marta周三称,8月非农就业报告往往会令人失望。如果实际数据比预期低5万以上,那么美元指数通常会持续下跌。

恐怖9月---美联储会否加息?

美国联邦公开市场委员会(FOMC)定于9月20-21日召开下次会议。随着近期包括美联储主席耶伦在内的大量官员纷纷给出加息暗示,其中甚至暗示最早可能在9月就加息,这也吊足了投资者的胃口。

高盛首席经济学家Jan Hatzius认为,耶伦讲话“令9月FOMC加息概率上升”,但他也指出“任何行动都取决于8月非农就业报告的结果”。若美联储加息,则可能会对金融市场产生广泛的影响。策略师们预计,这对于美元而言将是“福音”,对贵金属的打压更是不言而喻的。

当然9月份的重磅事件还包括9月4日-5日迎来的G20杭州峰会,本次会议焦点集中在全球经济增长和财政事宜。9月8日的欧洲央行利率决议、9月15日英国央行利率决议以及9月21日日本央行利率决议,这些国家如果有大动作对贵金属市场也将造成极大的影响力。

9月是一个值得买入贵金属的季节?

对于周一(8月29日)黄金的抛售,Madison Investment Research分析师Quinn Foley认为,抛售并不值得特别在意。因为首先,黄金基本面并没有实质性变化。目前至少表明美联储加息前景变得不确定,而美联储可能采取更为鹰派的立场。上周五耶伦称,过去几周加息的条件正在成熟。但是市场并不买她的账。上周五(8月26日)在美联储主席耶伦在杰克逊霍尔的演讲稿公布后,现货黄金先是暴跌约10美元至1319.60美元/盎司低位后,又短线拉升17美元,刷新三日高点至1341.40美元/盎司足以说明市场不买她的帐了。

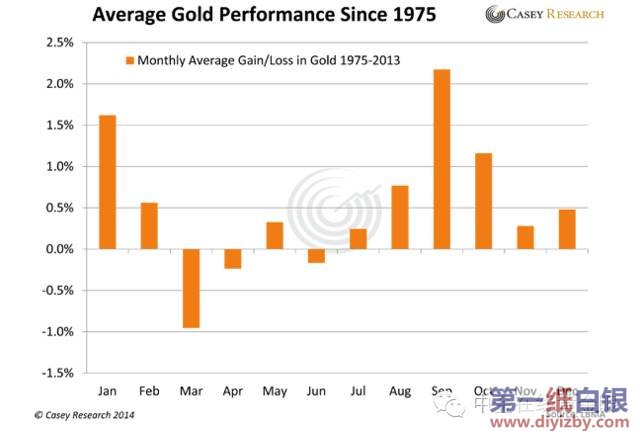

当然从季节因素看,黄金白银即将进入传统的强势期9月份。过去41年(1975年8月至2016年7月底)数据显示,金价在9月份平均上升2.1%,是一年中平均升幅最大的月份,而上升比例亦高达七成,为比例最高的月份;为何金价于每年9月变得特别出色?这或许与坊间所说的黄金传统旺季有关。首先,近半黄金需求来自饰金(珠宝),而饰金需求则源于婚礼及节庆等活动。譬如两个黄金消费大国印度及中国,结婚旺季均为每年的第四季附近。不少国家及地区的结婚与节庆集中在每年第四季,饰金制造商一般会于9月开始买入黄金加工,从而刺激金价在该月有相对较佳表现。

而且9月对贵金属来说是重要的月份,因为9月在整个牛市周期一直占据重要地位。在2005、2007、2009和2010年,黄金和黄金股都在9月出现重大突破。相反,黄金在2008年9月创下重要新高,黄金在过去3年的9月也是如此。目前,黄金和黄金股都在上升后进行价格调整,现时正位于重要阻力位下方。价格调整有望于9月底前结束,代表9月将会出现另一重要的转折点。

投资者的眼光需要放长远点

值得留意的是,除了上文提到金价在9月有较突出的表现外,其实金矿股指数(XAU Index)在历年9月的走势同样出色。1986年以来,9月份金矿股指数月度平均回报逾3%;相反,9月份投资美股(标普500指数)平均多会损手,标普500指数8月至今升逾0.6%,暂时已连升6个月。9月开始部署“揸黄金、沽美股”策略,来应对恐怖9月或许是不错的选择。

而接下去11月8日美国将会迎来总统大选,这可能将是市场出现一年中最狂暴波动、不确定性的时候,而黄金白银作为避险资产通常会有更好表现。

不管怎样,短期来看,市场依旧会重点关注美联储年内加息预期对贵金属走势的影响。投资者应该从长期投资多元化角度出发,避免短线投机。

查看更多纸白银相关新闻请看:纸白银行情新闻

对纸白银感兴趣的朋友可以常来“第一纸白银分析网”逛逛,我们每天会分析最新的纸白银价格走势。

最新的纸白银话题(点击蓝色纸白银字体,可直接返回首页),可登录纸白银论坛参与讨论,网址:www.diyizby.com/bbs/forum-41-1.html上一篇:金九银十已经重启 黄金再处紧要关口 下一篇:美元大牛市已经开启 贵金属或持续下跌

看完文章,想说些什么?

[免责声明]本站所载一切内容仅代表作者个人观点,且仅供参考,不作为投资依据,与商业用途,据此入市,风险自担。发布内容之目的在于传播更多信息,并不意味着第一纸白银分析网网站赞同或者否定部分以及全部观点或内容。如对本文内容有异议,请及时与我们联系,联系QQ:2585119917。

第一纸白银分析网为您提供的服务有:

第一纸白银分析网为您提供的服务有: